Wäre eine goldgedeckte Währung heute noch möglich? Eine kritische Bestandsaufnahme

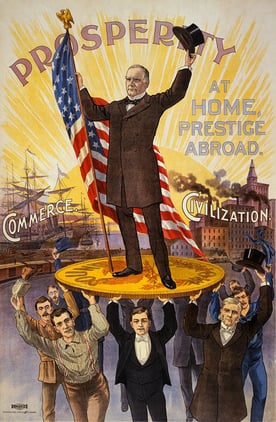

Die Frage nach einer Rückkehr zum Goldstandard beschäftigt nicht nur Ökonomen, sondern auch kritische Beobachter des globalen Finanzsystems. Einst Grundlage vieler Währungen, wurde das Edelmetall im 20. Jahrhundert systematisch aus dem Geldkreislauf verdrängt. Heute fragt man sich: Könnte Gold angesichts explodierender Staatsschulden, wachsender Inflation und weltweiter Unsicherheit wieder zur Währungsbasis werden?

Die Grundidee: Geld mit Substanz

Das Konzept einer goldgedeckten Währung basiert auf einem einfachen Prinzip: Jeder ausgegebene Geldschein ist durch eine bestimmte Menge Gold hinterlegt. Der Wert des Geldes ist damit nicht beliebig vermehrbar – im Gegensatz zu heutigen Fiat-Währungen, die allein auf staatlichem Vertrauen beruhen. Eine solche Deckung würde Inflation begrenzen, wirtschaftliche Disziplin erzwingen und das Vertrauen in das Geldsystem stärken.

Rein technisch ließe sich eine goldgedeckte Währung auch heute wieder einführen – digitalisiert, transparent und kontrolliert über moderne Systeme. Staaten verfügen über ausreichend Goldreserven, um zumindest eine Teildeckung zu gewährleisten. Doch der Widerstand wäre enorm. Denn: Ein goldgedecktes System würde Regierungen die Möglichkeit nehmen, Geld unbegrenzt zu schöpfen – das wichtigste Werkzeug zur Schuldenfinanzierung und wirtschaftlichen „Steuerung“.

Ein System der Abhängigkeiten

Zentralbanken agieren längst nicht mehr unabhängig, auch wenn sie es nach außen hin behaupten. Sie sind tief verstrickt in das globale Schulden- und Wachstumsmodell. Eine goldgedeckte Währung würde die Machtverhältnisse verschieben – weg von Staaten und Finanzeliten, hin zu stabilitätsorientierten Bürgern. Genau das scheint unerwünscht. Das aktuelle System bevorzugt Inflation, Vermögensumverteilung und strukturelle Intransparenz.

Gold ist die ultimative Gegenmacht zum Papiergeld. Es ist begrenzt, fälschungssicher und schuldenfrei. In einem goldgedeckten System müssten Notenbanken Rechenschaft über ihr Handeln ablegen. Fehlentscheidungen hätten reale Konsequenzen. Für eine Klasse von Politikern und Zentralbankern, die sich an schuldenfinanzierten Wohltaten und „Whatever it takes“-Mentalität gewöhnt haben, wäre dies ein Rückschritt – oder genauer: eine Entmachtung.

Ratgeber: Wie schütze ich mich vor Enteignung?

- → Welche konkreten Enteignungsrisiken auf Sie zukommen

- → Wie Sie Ihr Vermögen rechtssicher vor staatlichem Zugriff schützen

- → Bewährte Strategien für echten Vermögensschutz

- → Praktische Sofortmaßnahmen, die Sie heute umsetzen können

Goldbesitz – ein stiller Protest

Dass private Investoren zunehmend in physisches Gold investieren, ist kein Zufall. Es ist ein stiller Protest gegen ein Geldsystem, das auf Pump basiert. Während Notenbanken über Zinsschritte diskutieren, decken sich Millionen Bürger mit Gold und Silber ein – oft anonym, außerhalb des Bankensystems, als Versicherung gegen den Vertrauensverlust. Diese Bewegung wird von den meisten Medien ignoriert – aus gutem Grund.

Am Ende läuft alles auf Macht hinaus. Wer das Geld kontrolliert, kontrolliert Wirtschaft, Gesellschaft und Politik. Eine goldgedeckte Währung entzieht dieser Kontrolle die Willkür. Deshalb ist sie für Machthaber und Institutionen keine Option. Stattdessen wird mit digitalem Zentralbankgeld (CBDC) ein Gegentrend verfolgt – totale Überwachung statt materieller Absicherung.

Szenarien für eine goldgedeckte Zukunft

Eine Rückkehr zum Gold könnte dennoch kommen – aber nicht freiwillig. Historisch wurde der Goldstandard meist nach Krisen, Kriegen oder Währungszusammenbrüchen eingeführt. Sollte das Vertrauen in die heutigen Währungen vollständig erodieren, könnte Gold erneut als Stabilitätsanker dienen. Vielleicht nicht in Form von Papiergeld, sondern als digitale Einheit mit physischer Deckung im Hintergrund.

Natürlich löst Gold allein keine wirtschaftlichen oder sozialen Probleme. Aber es setzt einen Maßstab – für Ehrlichkeit, Transparenz und langfristiges Denken. Ein goldgedecktes System ist kein Wunschtraum von Romantikern, sondern eine Rückbesinnung auf bewährte Prinzipien. Es zwingt Staaten dazu, innerhalb ihrer Mittel zu wirtschaften – eine Tugend, die in Zeiten von Haushaltsdefiziten und Schuldenorgien fast vergessen scheint.

Was bleibt: Vorsorge statt Vertrauen

Ob es je wieder einen Goldstandard geben wird, ist ungewiss. Sicher ist nur: Je fragiler das Fiat-System wird, desto wichtiger wird individuelle Vorsorge. Wer auf physisches Gold setzt, handelt in Eigenverantwortung. Und er entzieht sich einem System, das auf Schulden, Inflation und Versprechen basiert. Gold kann man nicht drucken. Und das ist – in einer Welt voller billiger Worte – seine größte Stärke.

DER DIGITALE EURO KOMMT!

Keine Kreditkarte erforderlich • Keine versteckten Kosten

Ihre Experten im Webinar:

Dominik Kettner

Peter Hahne

Prof. Dr. S. Bhakdi

Ernst Wolff

Philip Hopf

Joachim Steinhöfel

Patrick Baab

AMLA & Kontrolle

ab 1. Juli 2025

Konkrete Lösungen

zum Schutz

15.000€ Gold

zu gewinnen

Ähnliche Artikel

Goldverbot 2.0 – Droht dem Edelmetallhandel das Aus?

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Historische Goldmünzen – Der Albtraum der Finanzeliten und die Rettung für freie Bürger

Vreneli: Das Goldfieber tobt - diese Münze sprengt alle Erwartungen

Gold als Zahlungsmittel? Florida macht ernst - und erklärt Edelmetalle zum Ersatz für den US-Dollar

Silbersteuer-Schock: Wie die Differenzbesteuerung praktisch über Nacht abgeschafft wurde

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Spekulationsfrist für Kryptowährungen vor dem Aus – wann folgt Gold?

Goldstandard - Alles was Sie wissen sollten

Demos gegen rechts: Wie mit Steuergeld Proteste inszeniert werden

Ist ein Auslandskonto als Vermögensschutz sinnvoll?

Die wichtigsten Schritte auf dem Weg zu einem Goldverbot

De-Dollarisierung und Gold - steht das Ende des US-Dollars bevor?

Goldkäufe der Zentralbanken 2023

Die Wegzugsbesteuerung 2025: Ein schamloser Griff ins Vermögen

Privates Goldlager vs. Banktresor: Wer hat im Ernstfall die Kontrolle?

Entdollarisierung: BRICS-Staaten treiben Gold-Währung voran!

Finanzblase 2025? Warum Gold & Silber als Schutzschild immer wichtiger werden

Hyperinflation in Deutschland ist möglich: Wie viel Gold brauche ich, wenn die Hyperinflation wirklich kommt?

IWF-Plan: Warum Strafzinsen bei Konto-Abhebungen vor der Tür stehen könnten

NATO-Ost-Erweiterung führte zum Krieg

Goldstandard in Europa: Rückt er näher?