Bank of Japan schockt Märkte: ETF-Verkäufe starten – aber erst unsere Urenkel erleben das Ende

Die japanische Notenbank hat die Finanzmärkte mit einer Ankündigung überrascht, die auf den ersten Blick spektakulär klingt, sich bei genauerer Betrachtung jedoch als zahnloser Tiger entpuppt. Während die Bank of Japan (BOJ) erwartungsgemäß die Zinsen bei 0,5 Prozent beließ, kündigte sie den Beginn des Verkaufs ihrer gigantischen ETF-Bestände an. Der Haken an der Sache? Bei dem geplanten Tempo würde es über 100 Jahre dauern, bis die Bestände abgebaut wären.

Ein Schneckentempo, das seinesgleichen sucht

Die BOJ plant, ihre über 75 Billionen Yen (etwa 508 Milliarden Dollar) schweren ETF-Bestände mit einem jährlichen Volumen von lediglich 330 Milliarden Yen (Buchwert) zu verkaufen. Das entspricht gerade einmal 0,5 Prozent der Gesamtbestände pro Jahr. Gouverneur Kazuo Ueda brachte es mit entwaffnender Ehrlichkeit auf den Punkt: "Wir werden in 100 Jahren nicht mehr hier sein. Aber unsere Absicht ist es, mehr als 100 Jahre lang zu verkaufen."

Diese Aussage offenbart die ganze Absurdität der japanischen Geldpolitik. Während Deutschland sich mit grünen Träumereien und Schuldenorgien in den wirtschaftlichen Abgrund manövriert, zeigt Japan, wie man Probleme elegant in die Ewigkeit verschiebt. Die demografische Katastrophe Japans – das Land wird in 100 Jahren etwa 60 Prozent kleiner sein – macht die Ankündigung noch grotesker.

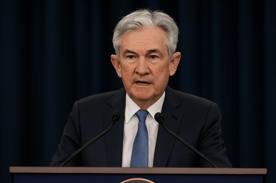

Dissens im Direktorium signalisiert wachsenden Druck

Bemerkenswert ist, dass erstmals seit Uedas Amtsantritt 2023 zwei Direktoriumsmitglieder gegen die Entscheidung stimmten, die Zinsen unverändert zu lassen. Hajime Takata und Naoki Tamura votierten für eine Zinserhöhung auf 0,75 Prozent. Dies zeigt, dass der Druck für eine weitere geldpolitische Normalisierung zunimmt – auch wenn die BOJ nach drei Zinserhöhungen seit Anfang 2024 offenbar kalte Füße bekommen hat.

Die zweite dieser Erhöhungen hatte bekanntlich den größten Crash japanischer Aktien seit der Lehman-Krise ausgelöst. Ein Lehrstück dafür, wie fragil die auf billigem Geld aufgebauten Märkte geworden sind – ein Phänomen, das wir auch in Europa beobachten können, wo die EZB jahrelang die Märkte mit Liquidität geflutet hat.

Die Märkte reagieren nervös

Die Reaktion der Märkte fiel gemischt aus. Der Nikkei-225 schloss mit einem Minus von 0,6 Prozent, nachdem frühere Gewinne vollständig abgegeben wurden. Die Renditen japanischer Staatsanleihen stiegen, während der Yen zunächst gegenüber dem Dollar zulegte, diese Gewinne aber später wieder abgab. Im Swaps-Markt stieg die Wahrscheinlichkeit einer Zinserhöhung beim nächsten Treffen Ende Oktober auf über 50 Prozent.

Ein Blick in den Spiegel für Europa

Was lehrt uns das japanische Experiment? Es zeigt eindrucksvoll, wohin die Reise geht, wenn Zentralbanken zu Marktakteuren werden. Die BOJ ist mittlerweile der größte Einzelaktionär am japanischen Aktienmarkt – eine Position, die sie seit etwa 2020 innehat. Der Ausstieg aus dieser Position wird Generationen dauern, falls er überhaupt jemals vollständig gelingt.

Während unsere Ampel-Nachfolgeregierung unter Friedrich Merz bereits neue Schuldenorgien plant – trotz gegenteiliger Wahlversprechen – und ein 500-Milliarden-Euro-Sondervermögen für Infrastruktur auflegt, sollten wir aus Japans Erfahrungen lernen. Die Verschuldung von heute ist die Inflation von morgen, und die wird von unseren Kindern und Enkeln bezahlt werden müssen.

Gold als Anker in stürmischen Zeiten

In diesem Umfeld extremer geldpolitischer Experimente und endloser Schuldenberge gewinnen physische Edelmetalle als Vermögensschutz zunehmend an Bedeutung. Während Zentralbanken ihre Bilanzen aufblähen und Politiker Wahlgeschenke auf Pump verteilen, bieten Gold und Silber einen realen Wertanker, der nicht durch Knopfdruck vermehrt werden kann.

Die japanische Notenbank mag noch 100 Jahre brauchen, um ihre ETF-Bestände abzubauen. Doch die Folgen dieser Politik – Inflation, Währungsabwertung und Vermögensblasen – werden wir alle schon viel früher zu spüren bekommen. Wer sein Vermögen schützen will, sollte nicht darauf warten, dass Zentralbanker zur Vernunft kommen. Diese Hoffnung dürfte sich als ebenso illusorisch erweisen wie die Vorstellung, dass die BOJ ihre ETF-Bestände jemals vollständig verkaufen wird.